No cumplir con la presentación de la declaración anual de impuestos puede derivar en importantes consecuencias para los contribuyentes en México. De acuerdo con el Código Fiscal de la Federación (CFF), “No presentar las declaraciones, las solicitudes (...), o no hacerlo a través de los medios electrónicos que señale la Secretaría de Hacienda y Crédito Público (...) constituye una infracción” (artículo 81, fracción I)

Esta infracción aplica directamente para quienes omiten la declaración anual, obligación clave para personas físicas y morales ante el Servicio de Administración Tributaria (SAT).

El CFF establece en su artículo 82 fracción I que la multa para quien no presente la declaración anual oscila entre 1 mil 810 hasta 22 mil 400 pesos por cada obligación no declarada. La reincidencia o el retraso en la presentación puede incrementar el monto de la sanción para el contribuyente, ya que la multa se impone por cada incumplimiento.

Si el contribuyente atiende el requerimiento fuera del plazo o no lo cumple, el artículo 82 en la fracción I del inciso b) indica que la multa sube a un rango de 1 mil 810 a 44 mil 790 pesos por cada obligación afectada y no declarada en tiempo.

Otras multas sobre la declaración anual

El CFF contempla también sanciones por otras irregularidades relacionadas, como presentar la declaración incompleta, con errores o por medios distintos a los autorizados. Así lo indica el artículo 81, fracción II, el cual dice que es motivo de infracción “Presentar las declaraciones... incompletos, con errores o en forma distinta a lo señalado por las disposiciones fiscales”.

Para estos casos, el artículo 82 fracción II señala multas adicionales, que pueden ir de 30 pesos hasta 18 mil 360 pesos, dependiendo del tipo de información que falte. Por ejemplo, son 240 pesos por cada dato “no asentado o asentado incorrectamente.” y que no está en los anexos o 4 mil 480 pesos máximos en caso de que el nombre y el domicilio del contribuyente sea erróneo o no esté.

En el caso de que no se hayan hecho los pagos correspondientes en la declaración anual, la ley contempla cierta laxitud. El artículo 81 en su fracción III dice que es motivo de infracción:

“No pagar las contribuciones dentro del plazo que establecen las disposiciones fiscales, cuando se trate de contribuciones que no sean determinables por los contribuyentes, salvo cuando el pago se efectúe espontáneamente.”

Esto significa que, en caso de que el contribuyente se retrasara en el pago de su saldo en contra, pero lo hace antes de que la autoridad se lo exija entonces no habrá ningún recargo extra. De lo contrario, la ley dice en el artículo 82 fracción III que las multas serán de “$1,810.00 a $44,790.00, tratándose de la señalada en la fracción III, por cada requerimiento.”, es decir, una sanción monetaria por cada solicitud.

Más Noticias

Máquinas tragamonedas: las claves por las que el CJNG y otros cárteles apuestan por este negocio

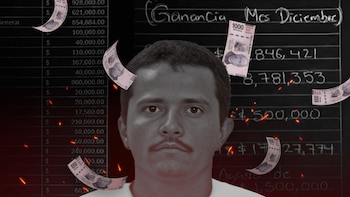

Registros hallados tras la muerte de “El Mencho” revelaron que el CJNG obtuvo medio millón de pesos en un mes por esta fuente

Shakira en el Zócalo: ubicaciones de las pantallas gigantes para ver el concierto gratis

Se instalarán pantallas en puntos estratégicos del Centro Histórico para que miles de asistentes puedan seguir el concierto

Temporada de calor: cuánta agua necesitas consumir para prevenir riesgos

Las recomendaciones médicas enfatizan la importancia de incrementar el consumo de líquidos y alimentos con alto contenido de agua, especialmente durante olas de calor

Narconómina del CJNG: las cinco claves que muestran el verdadero alcance del cártel

Los papeles revelados permiten dimensionar la estructura financiera del grupo, según el experto en seguridad, David Saucedo

Vecinos de Iztacalco exigen seguridad tras hallazgo de mujer sin vida en bajopuente

Habitantes de la zona alertaron a las autoridades tras descubrir a la víctima en el cruce de Canal Río Churubusco y Avenida 7