Por primera vez desde 2003, la inversión extranjera directa (IED) en la Argentina muestra un saldo acumulado negativo. La serie mensual preparada por el Banco Central (BCRA) y basada en datos constantes da cuenta de una salida neta de fondos por USD 1.521 millones entre enero y noviembre de 2025. El comportamiento contrasta con los promedios positivos que caracterizaron a los años previos en la región y marca un hito estadístico para el país: ninguna otra medición de la serie presentada registró un rojo como el actual. El resultado se confirma en un contexto de desinversión empresaria visible, que se refleja en varios sectores clave y cuya explicación encuentra múltiples razones, desde cambios estratégicos globales de las casas matrices hasta particularidades del entorno local.

La confirmación del cierre de la venta de Profertil, una de las principales productoras de fertilizantes del país, destaca el proceso vigente de transferencias de control de compañías con capital extranjero. La operación, que involucró el traspaso del 50% de la empresa —hasta ahora en manos de la canadiense Nutrien— a compradores locales, constituye un caso más en una larga lista de movimientos societarios.

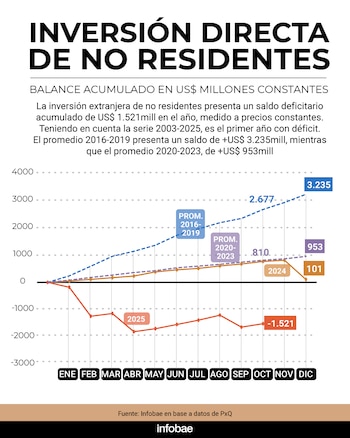

La infografía elaborada a partir del informe del mercado cambiario del BCRA grafica el nuevo escenario: mientras el promedio anual de IED para 2016-2019 permaneció en USD 3.235 millones, el correspondiente a 2020-2023 arrojó USD 953 millones. En el tramo más reciente, que abarca los primeros once meses de 2025, la curva invirtió su tendencia y descendió a USD -1.521 millones. El periodo analizado no sólo exhibe una variación nominal negativa, sino que deja en evidencia un cambio estructural en la dinámica de capitales corporativos.

El saldo negativo en la cuenta de inversión extranjera directa surge por la prevalencia de ventas de activos y de compañías que estuvieron controladas por capital foráneo. Según voceros del BCRA, la salida de divisas de empresas propiedad de no residentes que transfirieron sus operaciones locales explica el fenómeno registrado en la estadística. La señal aparece nítida cuando se observa el detalle de las transacciones más recientes, que afectan a sectores tan diversos como energía, banca y consumo masivo.

El economista Pedro Martínez de la consultora PxQ se refirió al récord estadístico que exhiben los registros y a las causas técnicas detrás de la cifra: “No es un dato que vaya a pesar a futuro en términos cambiarios, que produzca una salida que ponga en riesgo el balance cambiario sino más bien un fenómeno que se da por la relajación del cepo”. El especialista consideró que las magnitudes negativas no reflejan necesariamente una presión extra sobre la plaza local en materia de dólares financieros, y remarcó que el saldo es consecuencia directa de la cantidad y magnitud de operaciones de desinversión.

Los números negativos no se distribuyen de forma aislada por sector, sino que muestran un patrón transversal que recorre áreas estratégicas. En energía, la tendencia arrancó a fines del año pasado, cuando petroleras como ExxonMobil de Estados Unidos y la malaya Petronas dieron inicio a procesos de venta de activos dentro de la formación de Vaca Muerta. ExxonMobil cedió la totalidad de sus intereses en la región a Pluspetrol en una operación estimada en USD 1.700 millones. Petronas, por su parte, analizó la posibilidad de retirarse del bloque La Amarga Chica, operado en conjunto con YPF, y ya había definido abandonar el proyecto de GNL que compartía con la petrolera estatal.

La francesa TotalEnergies también avanzó en procesos similares. La firma estudió la transferencia de sus concesiones en el norte de Neuquén, con Jefferies explorando ofertas por los bloques La Escalonada y Rincón de la Ceniza. Mientras tanto, la noruega Equinor recurrió al Bank of America como asesor para encontrar un comprador para sus activos en Bandurria Sur y Bajo del Toro Norte. Las compañías fundamentaron las decisiones en cambios de estrategia internacional, búsqueda de eficiencia y la readecuación de la exposición a nuevos entornos regulatorios.

El relevamiento de PxQ identifica patrones similares en sectores como banca y consumo masivo. Entre las compañías de consumo que manifestaron ya su decisión de desinvertir figura la filial local de Procter & Gamble (P&G). El grupo argentino Newsan notificó la compra de la operación de P&G, por lo cual el conglomerado estadounidense concretó la salida de su división argentina, incluidos activos y marcas registradas.

El caso de la cadena francesa Carrefour representa una situación intermedia: la decisión de abandonar el país existe, pero no se completó el proceso de venta. La compañía procura encontrar un comprador que se haga cargo de su red en la Argentina, opción que también evalúan otras multinacionales.

En el segmento de telecomunicaciones, la española Telefónica concretó durante 2025 la venta de su unidad argentina a Telecom Argentina, en una operación valuada en aproximadamente USD 1.245 millones y que implicó el traspaso de la mayoría de los activos del grupo ibérico en el país. El foco de los nuevos titulares estuvo en el traslado de control a un grupo local, marcando dentro del proceso un patrón que se viene repitiendo.

El caso de Paramount, firma estadounidense de medios, corresponde a la categoría de empresas en etapa de salida. En 2025, el conglomerado inició el proceso destinado a transferir el canal Telefe y otras señales operativas a nivel local. El avance del proceso depende de variables contractuales y de mercado, aunque sigue la lógica común al resto de sus pares: repliegue en América Latina, desinversión de activos no estratégicos y optimización financiera.

El documento de PxQ indica que el fenómeno abarca a la totalidad de los sectores con mayor presencia de capital externo, y que obedece tanto a la presión operativa de las casas matrices como a las condiciones del contexto nacional. Entre los factores internos figuran el alto nivel de incertidumbre, las restricciones cambiarias vigentes y las dificultades para girar utilidades. Los relatos empresariales suman, además, un malestar con las reglas de juego y el funcionamiento del marco institucional. Fuentes consultadas por PxQ resumen el clima de malestar: muchas compañías se fueron porque “se cansaron de la Argentina y del maltrato”.

El gobierno encabezado por Javier Milei avanzó en la puesta en marcha del Régimen de Incentivo para Grandes Inversiones (RIGI). El programa apunta a restablecer la confianza y estimular el ingreso de grandes proyectos de capital, concentrando los incentivos en las zonas con mayor potencial para captar flujo internacional. De acuerdo al relevamiento de PxQ, la medida logró desacelerar la ola de partidas, aunque no se revirtió la tendencia de ventas a manos de capitales nacionales. En el primer semestre de 2025, el 42% de las fusiones y adquisiciones del mercado argentino tuvo como protagonistas a compradores internacionales, pero la mayoría de los activos vendidos por las multinacionales pasaron a manos de grupos de control local.

Los registros del BCRA respaldan el diagnóstico. El saldo negativo de la IED registrado en 2025 representa la primera variación de este signo en veintidós años. El sector privado redujo su exposición, y la estadística incorpora el resultado de firmas que cedieron posición o se retiraron del mercado. La información consolidada mes a mes refuerza la sensación de que el nuevo ciclo terminó por consolidar un escenario en el que los capitales que aún permanecen consideran la opción de desinvertir parte de su portafolio o vender activos completos.

En lo inmediato, la magnitud de la IED negativa se vincula con este proceso. Así lo explicaron desde el Banco Central: la salida de divisas que generaron las ventas de empresas por parte de grupos extranjeros condujo al desplome del saldo anual. Según el informe, la ecuación responde a la acumulación de múltiples operaciones de envergadura.

El repaso por nombres y sectores deja, más allá de los montos, una confirmación: la inversión extranjera directa pasó de motor de entrada de divisas a canal de salida neta de recursos al exterior. El dato refleja el alcance del cambio en la estructura empresaria argentina y en el flujo de capitales globales hacia el país.

Últimas Noticias

Luis Caputo defendió las nuevas medidas económicas: “Las bandas cambiarias ganaron credibilidad”

El ministro de Economía se refirió a la recalibración del esquema cambiario tras la tensión previa a las elecciones y explicó por qué se lo ajustará al ritmo de la inflación

El segundo de Caputo confirmó que le ofrecieron un cargo y podría irse a Chile como funcionario de Kast

Se trata de José Luis Daza, quien nació en Argentina y tiene doble nacionalidad. Podría ser ministro de Economía, Energía y Minería del presidente electo

Fuerte rechazo del Gobierno al nuevo paro de controladores aéreos: “La casta sindical le da la espalda a miles de argentinos”

La Empresa Argentina de Navegación Aérea manifestó su “profundo rechazo” ante las “inadmisibles” medidas de fuerza anunciadas por la Asociación Técnicos y Empleados de Protección y Seguridad a la Aeronavegación (Atepsa)

Caputo se reunió con la UIA en medio de las alertas de la industria por la desaceleración de la actividad y la caída del empleo

El ministro de Economía recibió a la cúpula de la Unión Industrial Argentina. Acordaron trabajar en una agenda para reducir el “costo argentino” y mejorar la competitividad

Jornada financiera: el riesgo país cayó al menor nivel desde enero tras los anuncios del Gobierno

El indicador elaborado por JP Morgan descendió a 561 unidades, aproximándose al registro más bajo en la era Milei. Todas las cotizaciones del dólar cerraron al alza