En lo que va del año, los préstamos en pesos al sector privado crecieron un 11,5% mientras que los depósitos lo hicieron por 4,2%, menos de la mitad. En los bancos empiezan a resaltar que el crédito viene acelerando a una velocidad mucho mayor a la de los depósitos y, de a poco, empieza a escasear la materia prima, los pesos.

Para tener más liquidez, los bancos piden que el BCRA reduzca el exigente esquema de encajes, aquella porción de los fondos que reciben de sus clientes que están obligados a depositar (encajar) en el Banco Central como precaución. En medio de un riguroso plan anti-inflacionario, el BCRA no quiere tocar nada y su objetivo central es seguir quitando pesos de la economía.

En definitiva, faltan pesos. En los bancos advierten que si se sigue en este ritmo en el que los préstamos van más rápido que los depósitos con un nivel tan alto de encajes, hay dos riesgos inevitables: que se frene la rueda del crédito, vital para sostener la economía real, o bien que se tengan que subir las tasas de interés. En este sentido, muchos pondrán el ojo en la licitación de deuda de hoy: en la licitación anterior, la secretaría de Finanzas debió elevar la tasa para lograr el resultado que deseaba.

Para graficar la situación, en un banco líder destacan que “el stock de LEFIs en bancos privados está muy bajo, y ese indicador muestra la liquidez excedente por definición. Los depósitos no crecen a la misma velocidad del crédito y eso nos está sacando la liquidez”.

En otras entidades explican que para mantener el ritmo de colocación de préstamos están desarmando Lecaps y otros títulos públicos, lo que puede complicar a Economía con las licitaciones. O colocando Obligaciones Negociables para no perder fondeo.

Un informe reciente de la consultora 1816 lo explica: “La falta de liquidez que estamos viendo en el sistema es síntoma de algo positivo que está ocurriendo: se explica por el aumento de la demanda de crédito y de dinero. El desafío que tiene el Gobierno es evitar que ese síntoma de algo positivo se transforme en un problema para una economía que, a medida que pasen los meses, cada vez necesitará más stock de moneda para funcionar".

Si el Gobierno no logra que los argentinos hagan sus gastos cotidianos en dólares y no quiere modificar su esquema monetario, las tasas reales serán cada vez más altas lo que ayudará a bajar la inflación pero “puede afectar el nivel de actividad e influir en la percepción del mercado sobre la sostenibilidad de la deuda pública en pesos, aún con superávit”, concluye el informe de 1816.

La pelea por los encajes

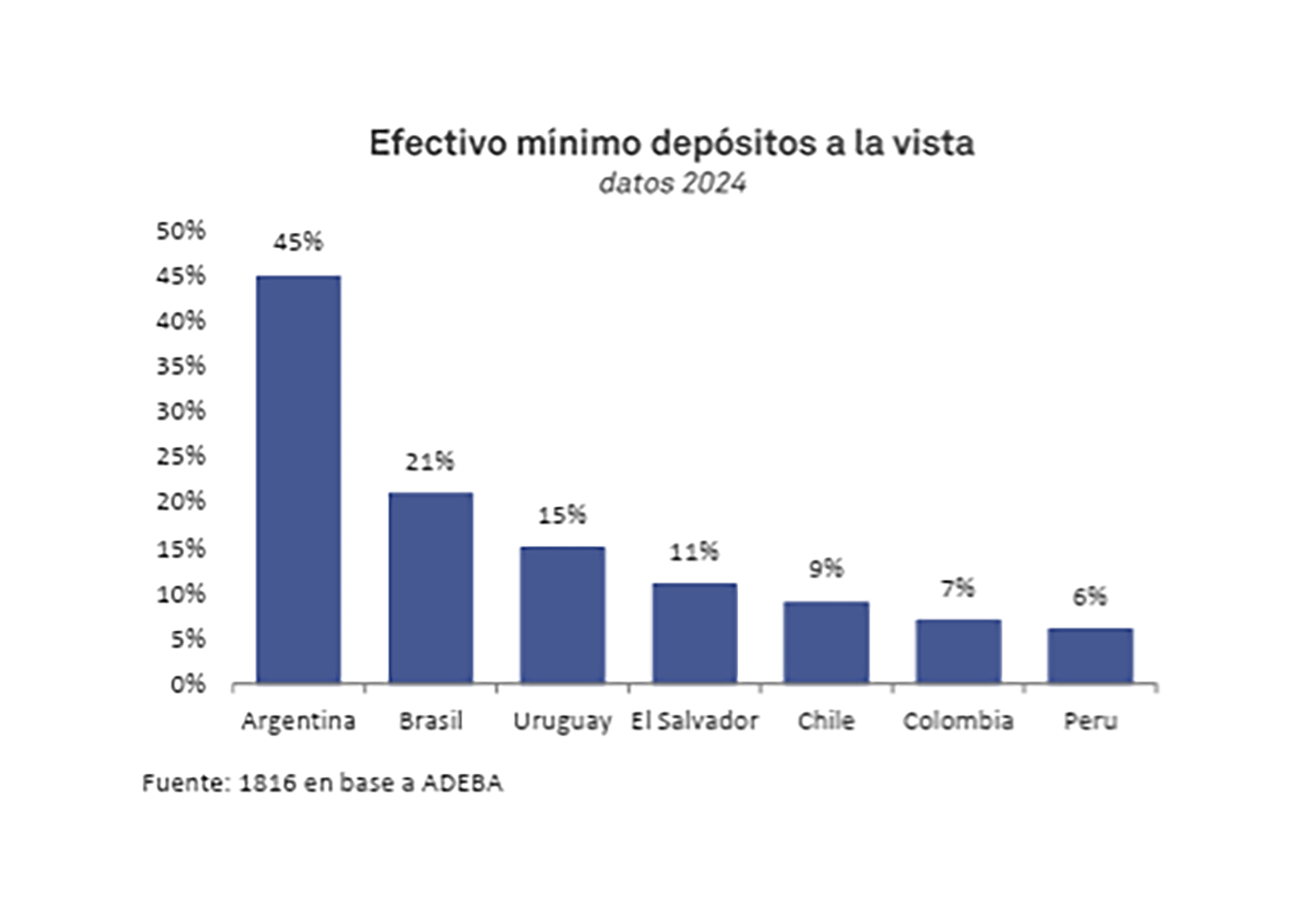

La consultora hace foco también en los encajes. No solo por su elevado nivel: para un banco grande, llega a 45% mucho más que en Brasil (21%), Uruguay (15%) o Chile(9%). También por su composición: desde hace años, el BCRA autoriza cubrir los encajes con títulos públicos que brindan remuneración, en lugar de hacerlo en efectivo, cuyo rendimiento para los bancos es 0.

Si prospera el plan de estabilización, dice 1816, “es evidente que los encajes totales seguirán bajando, pero no es tan probable que desciendan los encajes en efectivo, los no remunerados, que vienen subiendo y ahora están en su nivel promedio histórico”.

Un par de meses atrás, la asociación que reúne a los bancos de capital local, Adeba, hizo un pedido formal al BCRA para reducir los encajes. Si bien la medida está en las conversaciones de sus directivos, no hay certezas de que vaya a concretarse.

En el Banco Central no hay otra prioridad que bajar la inflación, por encima de sostener el crédito o de cualquier otro objetivo. Para ello hace falta una política monetaria restrictiva, tal como ocurrió hasta ahora. Si se concreta el acuerdo con el FMI y se empieza a levantar el cepo, es vital que no haya pesos excedentes. El propio Javier Milei suele explicarlo como la teoría del “revólver sin balas”: si no hay pesos en el mercado, no habrá con qué iniciar una corrida, aunque ya no exista el cepo.

Bajar los encajes ayudaría a seguir aceitando el financiamiento pero, a la vez, suma riesgos cambiarios. Aún cuando el cepo comience a levantarse después de las elecciones, en el Central conocen que la etapa previa al voto siempre viene acompañada de presiones sobre el dólar, ya sea oficial, financiero, blue o cualquier otro. En unos meses se empezará a repetir aquello de que “los argentinos quieren pasar las elecciones en dólares”.

El Informe Monetario Mensual publicado ayer por el BCRA actualizó datos sobre el impacto de los encajes. Explicó que el crédito al sector privado registró en febrero un crecimiento del 4,6%, a precios constantes y sin estacionalidad. En el mismo período, “la Base Monetaria se contrajo, a precios constantes y sin estacionalidad (-0,8%), por efecto del desplazamiento de depósitos a la vista a plazo fijo, siendo que estos últimos tienen menores requisitos de efectivo mínimo y pueden integrarse con títulos públicos”.

Últimas Noticias

El dólar superará el techo de la banda a fin de año y el PBI crecerá en 2025 menos del 4%, según los analistas que releva el BCRA

El Relevamiento de Expectativas de Mercado (REM) pronostica además una inflación mensual superior al 2% entre septiembre y diciembre

El bitcoin cruzó la barrera de los USD 125.000 y superó un nuevo récord histórico

La cotización de la principal criptomoneda subió por encima del máximo de agosto pasado y sigue en alza en un escenario de debilidad del dólar

Bessent recibió a Caputo en Washington: “Continuaremos nuestras productivas conversaciones”

En un mensaje en la red social X, el secretario del Tesoro de los Estados Unidos mencionó que avanzará con el equipo económico en “las diversas opciones que el Tesoro tiene preparadas para apoyar las sólidas políticas de la Argentina”

Continuaron las ventas del Tesoro en el mercado para contener el dólar mientras Caputo negocia en EEUU

Las reservas del BCRA cedieron USD 70 millones, a USD 42.628 millones. Las ventas oficiales en el segmento de contado habrían alcanzado los USD 400 millones, según estimaciones privadas

Marcelo Mindlin quedó a un paso de convertirse en uno de los dueños del gigante brasileño que controla Loma Negra

La reconfiguración accionaria de una importante firma del sector de materiales de construcción genera expectativa en los mercados y modificaría el mapa empresarial en varios países sudamericanos