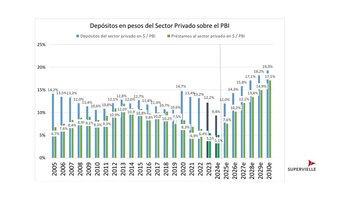

Si la Argentina consigue sostener el equilibrio fiscal y la estabilidad financiera, el sistema crediticio puede recuperar su capacidad para prestar y triplicar el stock actual de financiamiento al sector privado para 2030, según estimó el área de Research de Banco Supervielle. La entidad estima que 2024 cerrará con un nivel de préstamos del 5,1% del PBI, un ratio muy reducido en términos históricos para la Argentina y uno de los más bajos a nivel mundial. Si se afianza el plan de estabilización, en 2030 ese ratio superará el 17%.

En la presentación del nuevo CEO del banco, Gustavo “Paco” Manríquez, se dio a conocer un informe de Supervielle mostró optimismo en cuanto a que “se va a mantener el orden macroeconómico alcanzado, al crecimiento de mediano plazo del país y al rol del sistema financiero como motor de la recuperación económica”.

Por el lado de los riesgos que enfrenta el Gobierno de Javier Milei, se mencionó la falta de respaldo político, la caída en los precios de la soja y otras commodities, la pérdida de apoyo por la demora en la recuperación económica y el desafío de sostener el equilibrio fiscal “tras haber conseguido superávit después de más 15 años”.

Para 2025, Supervielle espera una balanza comercial positiva, aunque con el desafío de muchos pagos por delante y la incertidumbre sobre la salida del cepo. “Consideramos que sería conveniente hacerlo en el primer trimestre del año próximo, ese siempre fue nuestro escenario base. Pero ahora otorgamos altas chances de que se lo haga después de las elecciones de medio término”, explicó Walter Ramírez, gerente de Research de Supervielle.

La salida del cepo no estará exenta de un salto en el tipo de cambio, que estiman cerca del 20%. Al mismo tiempo, otros escenarios evaluados en Supervielle establecen que ese aumento en el valor del dólar podría no tener grandes impactos en la medida en que el Gobierno consiga fortalecer las reservas del Banco Central.

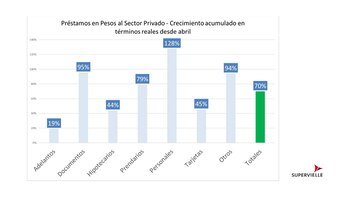

El crecimiento del crédito al sector privado en los últimos 5 meses promedió el 70%, según explicó el informe. Por el lado de los individuos, se destacó el buen desempeño de los préstamos personales, con un incremento del 128%. En cuanto a los préstamos comerciales, el descuento de documentos creció un 94% en ese período analizado.

Cambio de timón

Supervielle ingresó en una nueva etapa con la reciente llegada de Gustavo “Paco” Manríquez al cargo de CEO, con lo que se espera un reposicionamiento de la entidad dentro del sistema. En un encuentro con periodistas, Manríquez se mostró con mucho optimismo sobre las posibilidades de crecimiento del crédito, especialmente entre las empresas, en el marco del desarme de las LEFI para destinar esos fondos a préstamos al sector privado.

Ese proceso, junto a la liquidez de corto plazo que permite la línea de pases activos del BCRA, les dará el fondeo suficiente para avanzar en ese terreno, según explicó Manríquez, quien además no ve perspectiva de cambios en la tasa del Banco Central.

Por otra parte, explicó que el escenario ofrece posibilidades para “crecer en volumen” y posicionar a la entidad en un rol de mayor peso. “La prioridad es prestar. Nuestro plan es volvernos un jugador relevante dentro del sistema, con propuestas disruptivas para avanzar. Hay una demanda firme de préstamos, sobre todo por parte de las empresas. Pero las líneas de consumo, como las tarjetas, también tienen mucho para crecer”, señaló Manríquez.

Tras haber estado el año pasado en los rumores para ser vendido, en esta nueva etapa el Supervielle se declara “abierto para ser comprador” por lo que no descarta crecer por esa vía o incorporar alguna fintech para sumar más tecnología o nuevos servicios. Cabe recordar que Manríquez fue hasta hace poco CEO de Banco Macro. Tras su pase a Supervielle, Manríquez abandonó la presidencia de Modo, la billetera virtual de los bancos, ya que ese lugar estaba reservado a un representante de Macro.

El nuevo CEO de Supervielle destaca que la entidad bajo su gestión tendrá “impronta fintech”, se muestra muy satisfecho con IOL (Invertironline) la plataforma de inversiones del grupo y destaca que en la Argentina “existe un gran ecosistema, con muchas fintech trabajando para los bancos”.

Para Manríquez, la apertura del sistema SUBE para el pago del transporte “es un hito” para el sistema financiero y para la interacción entre bancos y fintech. “Hay en marcha un muy buen trabajo del Banco Central y Nación Servicios. Queremos que se fortalezca un ecosistema abierto, en el que la gente pague utilizando el medio de pago que quiera. Para que haya competencia, lo único importante es que no haya asimetrías regulatorias, en las que se le exige algo a un jugador y no se lo hace con otros”.

Últimas Noticias

Caputo habló de los nuevos controles cambiarios: “Se cortó un kiosco de unos pocos, la medida favorece a los argentinos”

El ministro de Economía defendió la restricción anunciada por el mercado de cambios y aseguró que la gente podrá seguir comprando dólares con normalidad. Aseguró que el Tesoro compró USD 1.345 millones

Nueva licitación: el Tesoro adjudicó $7,34 billones y renovó la totalidad de los vencimientos

Se destacó la demanda de bonos vinculados al dólar

Desde la apertura del cepo los argentinos ya compraron dólares por más de USD 12.500 millones

Tras la eliminación de las restricciones cambiarias, más de 1,5 millones de personas accedieron al mercado para comprar dólares en forma legal

La semana de la ayuda de EEUU terminó con las reservas por encima de los USD 41.000 millones y nuevos controles cambiarios

Las cotizaciones bursátiles saltaron hasta 6,8% y creció la brecha con el dólar en el Banco Nación, que bajó a $1.350. Los bonos en dólares descontaron 3,5% y el riesgo país volvió a superar los 1.000 puntos básicos

Los motivos detrás de la decisión de poner un nuevo cepo al dólar, según la mirada de los economistas

Para los expertos, la medida busca preservar las reservas del Banco Central en plena etapa de liquidación del agro, aún a costa de ampliar la brecha cambiaria